シンガポールではタックスリターンが必要と聞いたけど、何なのか良くわからない

タックスリターンの具体的なやり方を知りたい

シンガポールで働いている人や事業を営んでいる人にとって、タックスリターン(税金申告)は避けて通れない手続きです。日本とは制度が異なるため、初めての申告では戸惑うことも多いでしょう。

本記事では、シンガポールのタックスリターンの基礎知識、申告の流れ、注意点について詳しく解説します。正しい手続きを理解し、スムーズに申告を終わらせましょう!

- シンガポールで妻・子供2人・ヘルパーさんの5人で暮らしています。

- 現在、現地採用でシンガポール勤務

- 過去に駐在員を経験

タックスリターンとは?

タックスリターンは日本でいうところの確定申告

タックスリターン(Tax Return)とは、納税者が所得、控除、税額などを税務当局に申告する手続きのことを指します。シンガポールでは、IRAS(Inland Revenue Authority of Singapore:国内歳入庁)がこの手続きを管轄しています。

日本の確定申告とシンガポールのタックスリターンには以下の違いがあります。

| 項目 | 日本 (確定申告) | シンガポール (タックスリターン) |

|---|---|---|

| サラリーマン | 確定申告は不要 (源泉徴収) | タックスリターンが必要 |

| フリーランス・自営業者 | 確定申告が必要 | タックスリターンが必要 |

| 確定申告の時期 | 2月中旬~ 3月中旬 | 3月1日~ 4月15日 |

| 税率 | 5%〜45% (収入に応じて変動) | 0%〜22% (収入に応じて変動) |

| 税金の払い方 | 銀行振込・電子納税など | 銀行振込・電子納税などに加え銀行引き落としによる12か月分割払いも |

つまり、日本では会社員の多くは確定申告が不要ですが、シンガポールではほぼ全員が毎年タックスリターンを提出する必要があります。

シンガポールでは税金は自分で申告し、自分で払う

日本ではサラリーマンは、給料から税金が天引きされている(源泉徴収されている)ので、副収入がない限り、自分で納税しなくても会社が払ってくれています。

シンガポールの税務制度では、日本のような「源泉徴収(給与天引き)」がないため、一定以上の所得を得た人は毎年自分で税額を計算し、申告・納税する必要があります。

とはいえ、お勤めの会社によって収入が事前に入力されていれば、タックスリターン自体は10分程度で終わります。

シンガポールの所得税の特徴

シンガポールの所得税の特徴は以下のようなものがあります。

✅ 源泉徴収なし:日本のように給与から所得税が天引きされる仕組みはなく、納税者が自ら申告する。

✅ 累進課税制度:所得が高いほど税率が上がるが、日本よりも税率は低い。

✅ キャピタルゲイン税・相続税なし:株式売却益や不動産売却益には税金がかからない。

株の儲けに対して税金がかからないのは、面白い特徴です

所得税率

2025年申告分(2024年の収入)に対する税率は以下の通りです。

| 課税所得(SGD) | 税率(%) | 累積税額(SGD) |

|---|---|---|

| 0 – 20,000 | 0% | 0 |

| 20,001 – 30,000 | 2% | 200 |

| 30,001 – 40,000 | 3.5% | 550 |

| 40,001 – 80,000 | 7% | 3,350 |

| 80,001 – 120,000 | 11.5% | 7,950 |

| 120,001 – 160,000 | 15% | 13,950 |

| 160,001 – 200,000 | 18% | 21,150 |

| 200,001 – 240,000 | 19% | 28,750 |

| 240,001 – 280,000 | 19.5% | 36,550 |

| 280,001 – 320,000 | 20% | 44,550 |

| 320,001 – 500,000 | 22% | 84,150 |

| 500,001 – 1,000,000 | 23% | 199,150 |

| 1,000,001以上 | 24% | – |

(出典:IRAS公式サイト)

計算してみると、日本より高所得に対して税金が課されないことが分かります。

タックスリターンの申告方法

申告義務のある人

以下に該当する人はタックスリターンを提出する必要があります。

✅ シンガポールの税務上の居住者(Tax Resident)

✅ 年間所得が22,000SGD以上

EPやSパスで働いていれば、必然的に上の条件を満たすので、タックスリターンが必要です。

会社員の場合、雇用主がIRAS(Inland Revenue Authority of Singapore)に収入情報を報告するため、多くの人は事前入力済みの情報を確認し、申告するだけで済みます。

申告スケジュール

シンガポールの所得税申告の締め切りは以下のとおりです。

✅ 紙の申告(Paper Filing):毎年4月15日まで

✅ 電子申告(e-Filing):毎年4月18日まで

電子申告の方が手続きがスムーズなため、IRASも推奨しています。

申告方法(e-Filingの手順)

電子申告の流れを説明します。

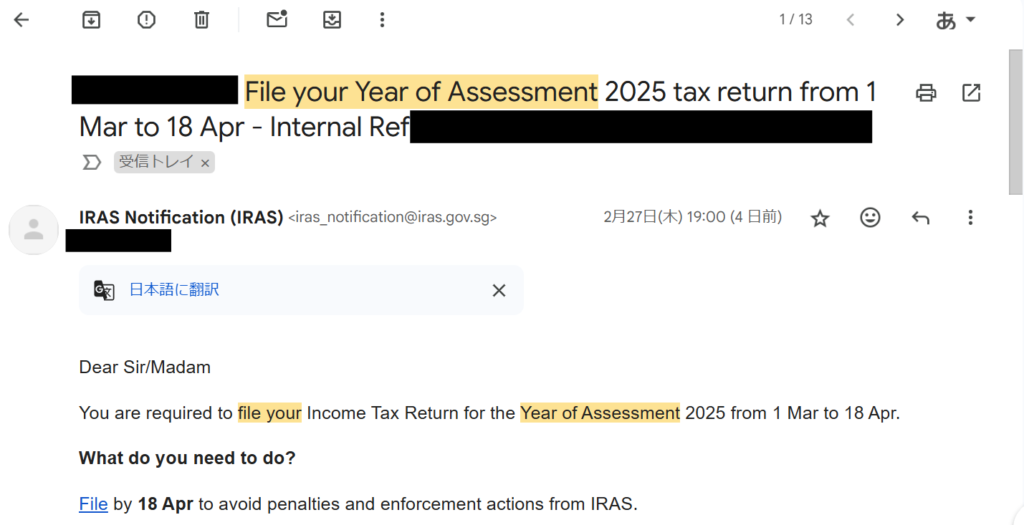

まず2月末頃、IRASから “File your Year of Assessment ~~”というタイトルのメールがSingpassに登録しているメールアドレスに届くのでそれを探します。

上のようなメールが届きます

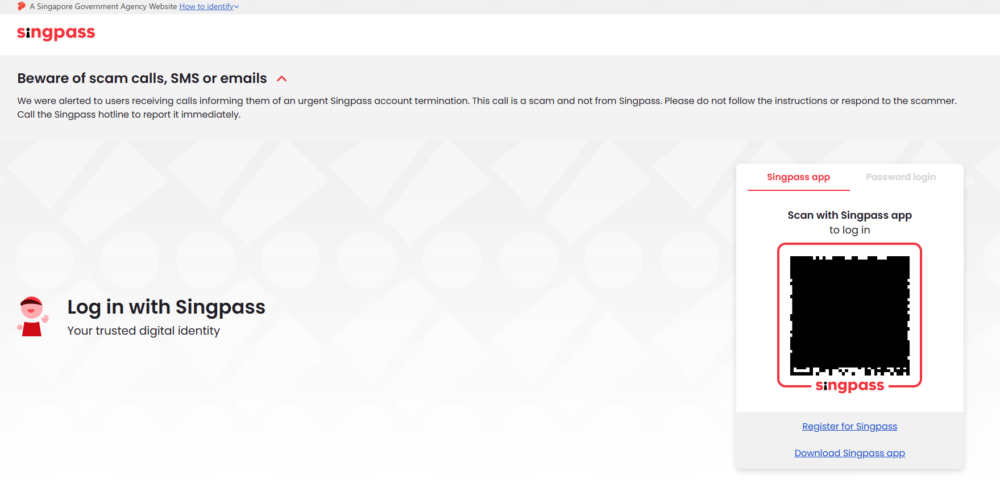

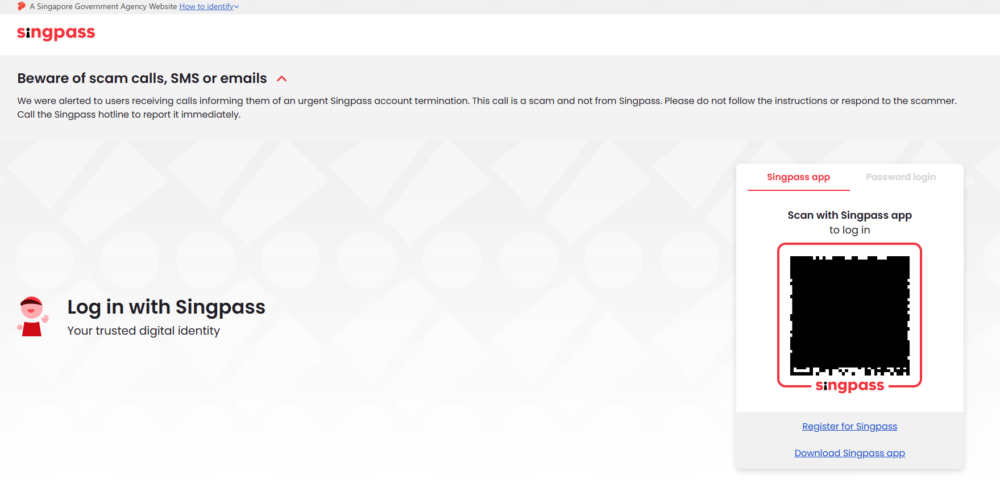

メールに書かれている通り、IRAS(https://mytax.iras.gov.sg/login/selection)にアクセスしてSingpassでログインしてください。

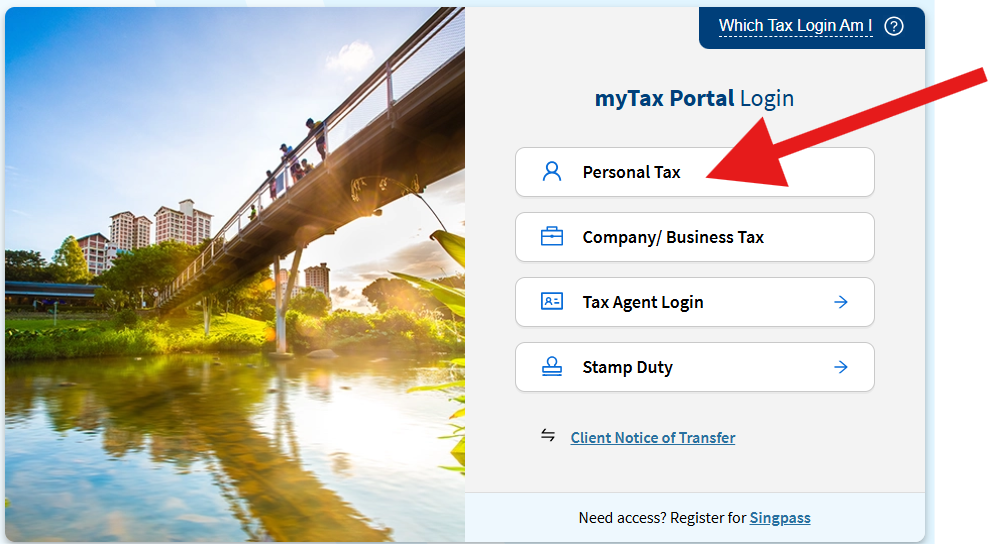

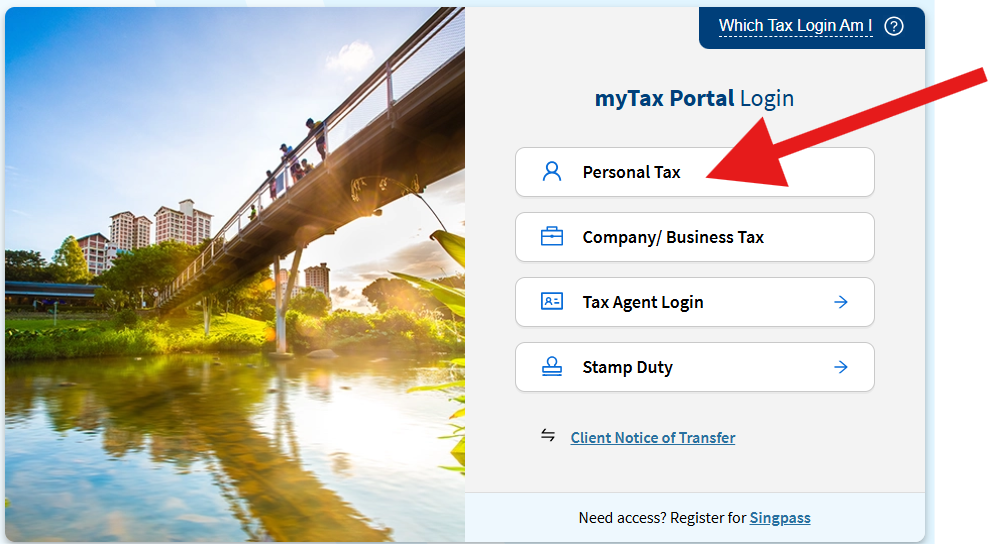

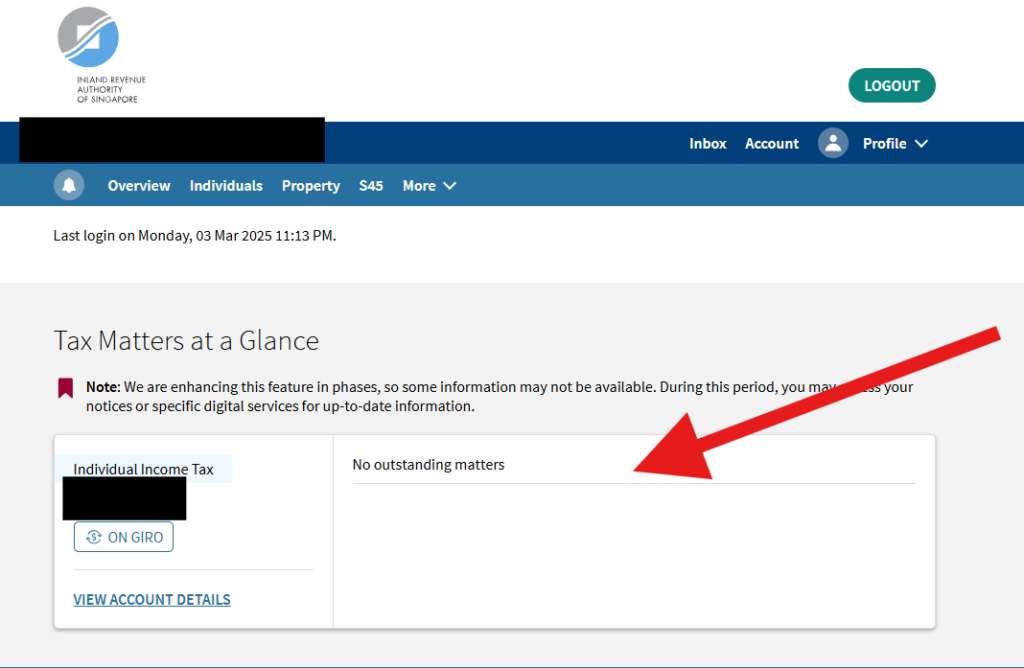

ログインしたら、Personal Tax を選択します。

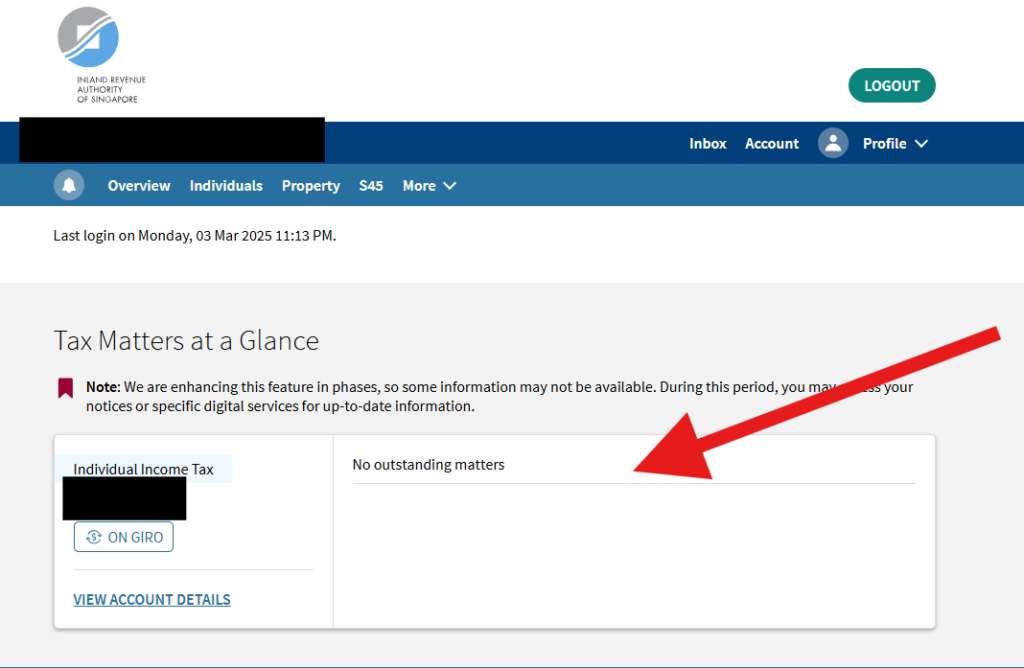

下の矢印の部分に“File Income Tax Return”というアクションが表示されているはずですので、これをクリック。

私は今年のタックスリターンを終えてからこの記事を書いているので、上の画像では”必要なアクションなし”、になっています。

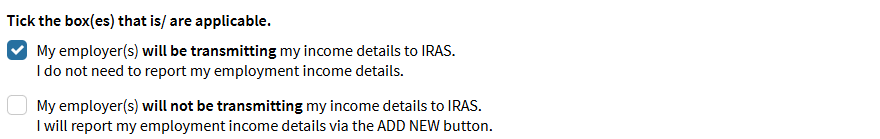

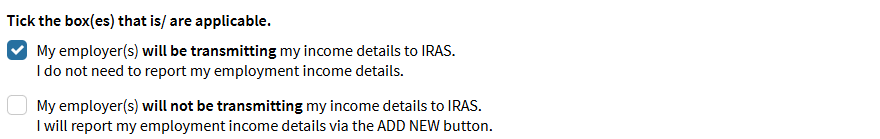

次のページは、項目が1-4まであります。1.Employment Income and Expenses から確認していきましょう。収入に関しては、お勤めの会社によって収入が事前に入力されていると思います。

下の画像のチェックボックスについては、会社が収入を入力してくれていれば、上のボックスにチェックを、そうでなければ、下のボックスにチェックをいれて自分で収入を入力しましょう。

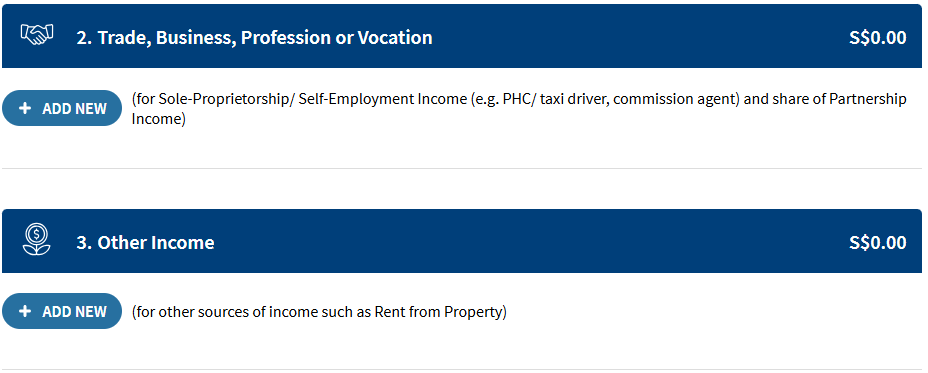

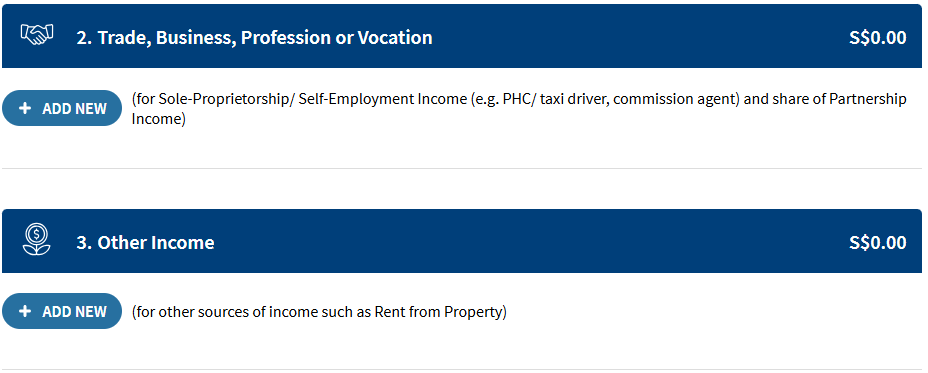

2.Trade, Business, Profession or Vocation や 3.Other Income は特になければ、ゼロになると思います。申告するものがあれば申告しましょう。

4. Deductions, Tax Reliefs and Rebates で、税金の控除の対象となる情報を入力します。

Earned Income Relief: 勤労所得がある個人に適用され、年齢に応じて控除額が異なります。勝手に入力されていると思います。

CPF Relief: シンガポール市民や永住者がCPFに拠出した金額に対する控除です。

Spouse Relief: 所得が4,000シンガポールドル以下の配偶者を扶養している場合に適用されます。

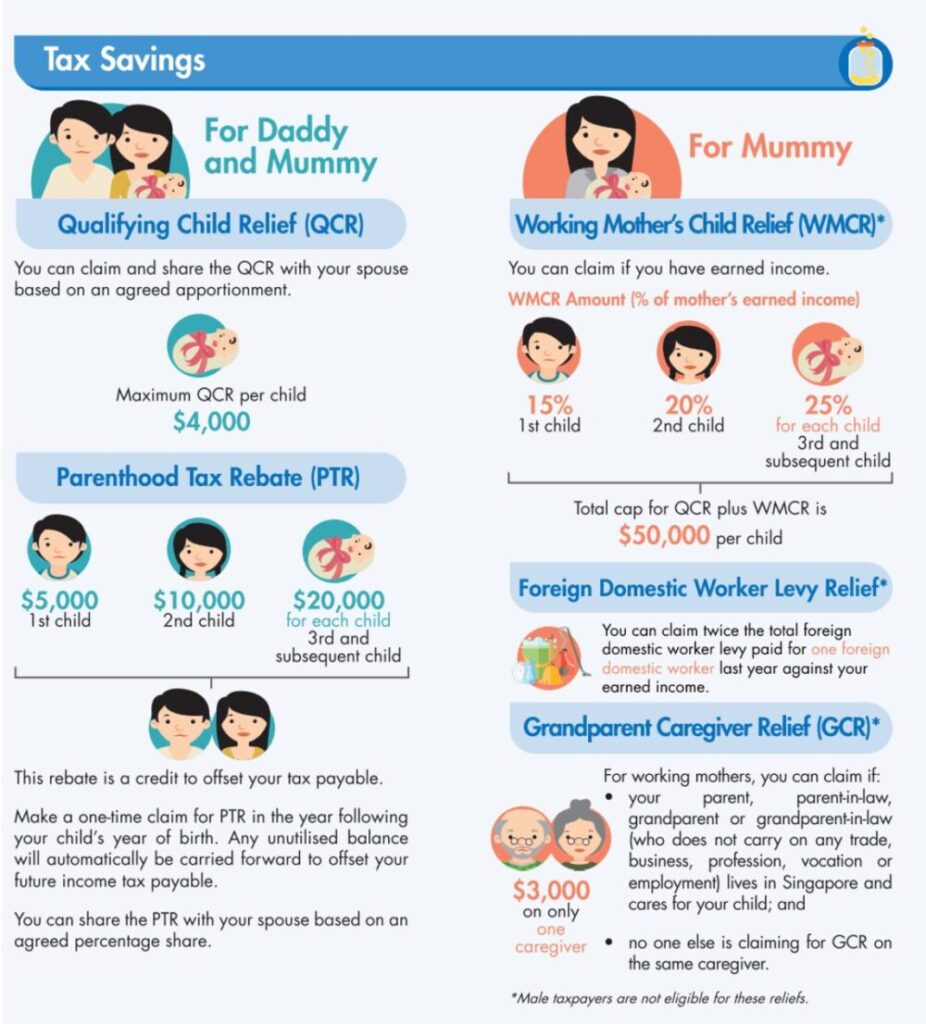

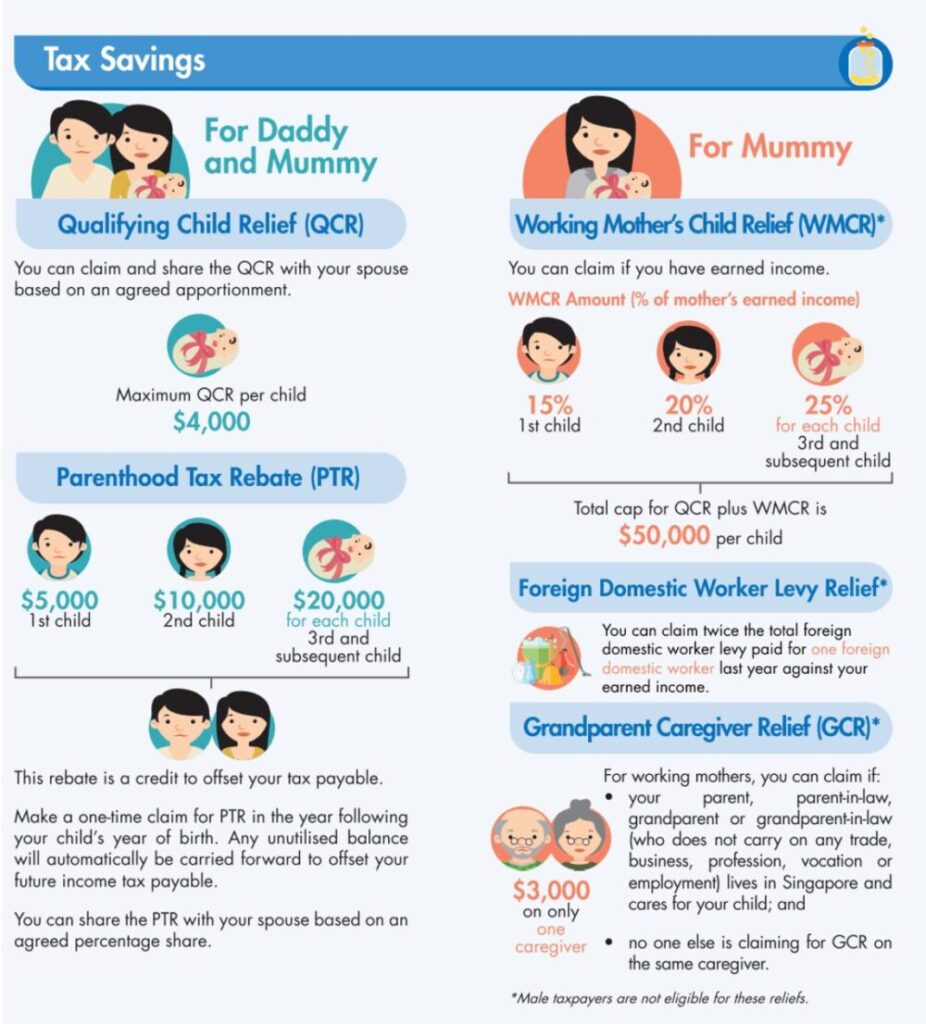

Qualifying Child Relief: 18歳未満、またはフルタイムの学生である子供を扶養している場合に適用されます。

Parent Relief: 55歳以上の親、祖父母、または義理の親を扶養している場合に適用されます。

Course Fees Relief: 自己啓発やスキルアップのための教育費用に対する控除です。

Foreign Maid Levy Relief: 女性納税者が外国人家政婦を雇用している場合に適用されます。

控除を適用すれば税金が安くなるので、しっかり確認しましょう

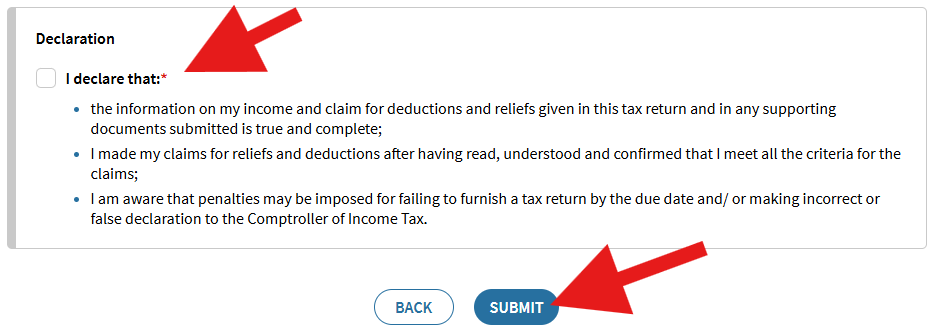

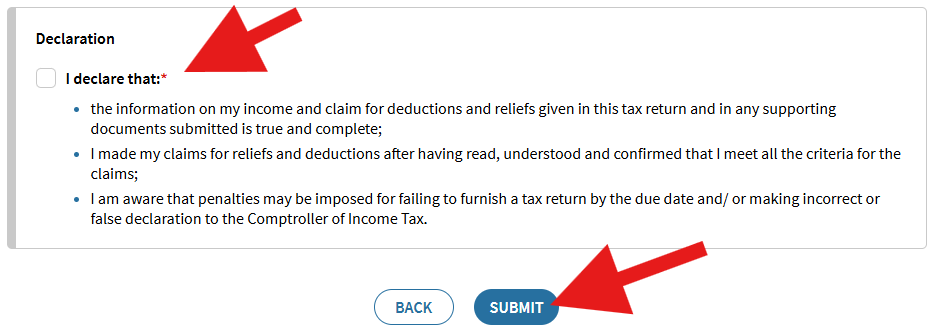

最後に、Declaration にチェックをいれて、Submitを押せば完了です!

申告時の注意点

申告漏れや誤申告に注意

シンガポールでは税務コンプライアンスが厳しく、虚偽申告や申告漏れがあると罰則の対象になります。

控除を活用

タックスリターンでは、適切な控除(Tax Reliefs)を申請することで税負担を軽減できます。

特に、配偶者控除(Spouse Relief)や扶養控除(Qualifying Child Relief)が適用可能かどうか確認しておきましょう。

申告後の税金支払い

申告後、5月~9月にNotice of Assessment(NOA:税額通知)がIRASから届きます。

納税期限はNOA発行日から1ヶ月以内なので、早めに支払いましょう。

支払い方法:

✅ GIRO(分割払いも可能)

✅ クレジットカード

✅ eNETS(オンラインバンキング)

✅ AXSステーション

私はGIROの分割払いにしています

まとめ

✅ シンガポールでは会社員でもタックスリターンの申告が必要!

✅ 申告期限は4月18日(電子申告の場合)

✅ 適切な控除を申請しよう!

シンガポールのタックスリターンは、日本の確定申告と異なり自己申告制であるため、期限内に正しく申告することが重要です。本記事を参考に、スムーズな申告を心がけましょう!