この記事では、マネーフォワードMEの使い方【初心者向け】を解説します!!

- 家計簿をつけても三日坊主になってしまう。

- 家計簿をつけているけど、抜けが多くて嫌になる。

- 家計簿つけるならマネーフォワードMEが良いよ!となんとなく聞いているものの、使い方がよく分からない。

マネーフォワードMEとは?

「マネーフォワード ME」はお金の見える化アプリです。

マネーフォワードMEを使うと何ができる?

家計簿を自動で付けられる

銀行口座やクレジットカードなどを登録するだけで、利用明細や購入履歴などから自動で家計簿を作成できます。

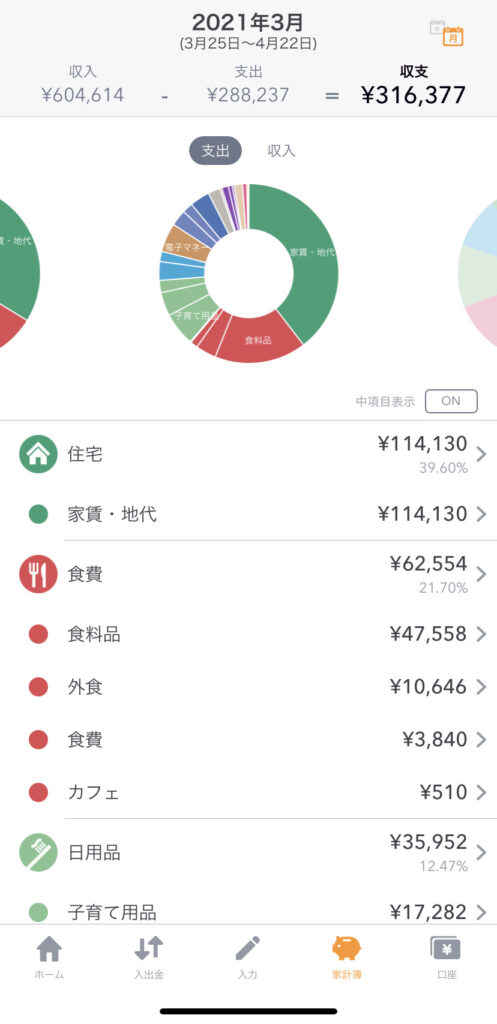

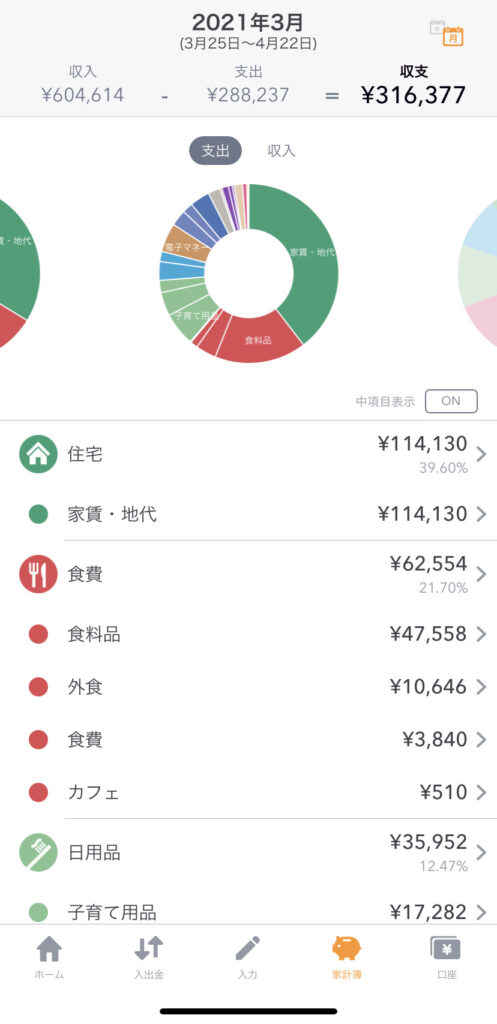

ほとんど何も作業しなくても下記のような家計簿をつけてくれるので、非常に便利です。

資産運用のデータがとりやすい

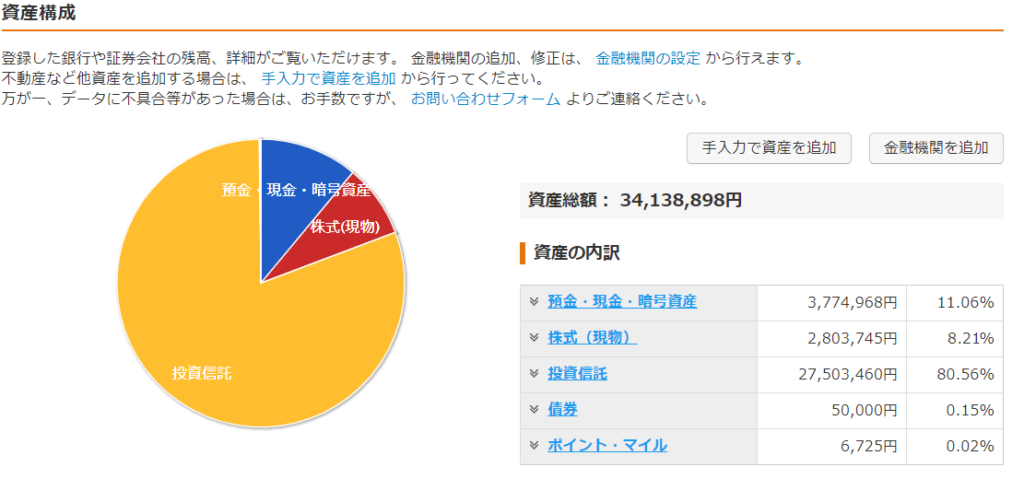

証券口座との連携もできるため、自分の資産ポートフォリオを確認するのにも便利です。

例えば、私の資産ポートフォリオはマネーフォワードMEで以下のように表示されます。

保有している株式や、投資信託の銘柄や保有数、評価損益などのデータも簡単に確認できます。

マネーフォワードMEの費用は?

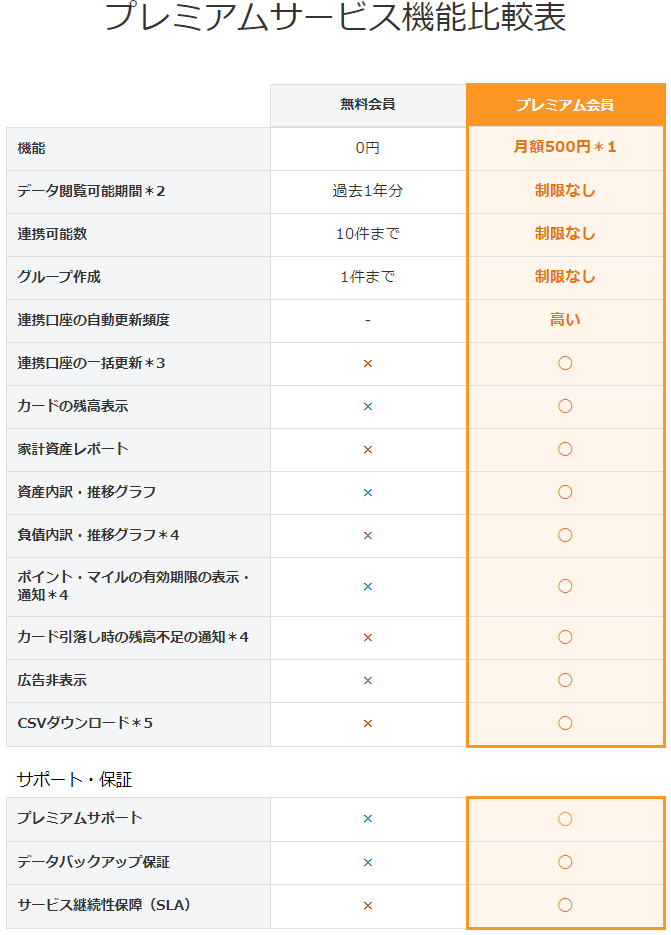

基本的な機能は無料で利用できます。まずは、無料で始めて見ることをおすすめします。

私は、半年ほど無料で使っていましたが、無料版ではデータ閲覧可能期間が過去1年分しか見れないので昔の家計簿を確認できないことと、プレミアム版では連携講座の更新頻度が高いので、プレミアム版(月額500円)に移行しました。

マネーフォワード公式サイトより(Link)

マネーフォワードMEの使い方

1.アカウントを作成する

マネーフォワードMEをダウンロードし、アカウントを作成しましょう。

アカウント作成には氏名や電話番号、住所などの個人情報は不要です。一度登録すればスマホだけでなくインターネットに繋がっているタブレットやPCからも家計簿が確認できます。

2.銀行口座を連携する

まずは、銀行口座を連携してみましょう。

ホーム画面右下の「口座」タブを開いて、右上の「+追加」というボタンを押すと連携項目一覧が表示されます。

銀行の登録では、一番上の銀行をクリックします。

すると銀行一覧が表示されるので、自分の連携したい銀行を探します。

3.クレジットカードを連携する

銀行口座を登録したら、クレジットカードを登録しましょう。

最終的に、使っているクレジットカードを全て登録したほうが、出費がもれなく把握できますが、とりあえずよく使っているクレジットカードを1つ登録するだけでも十分です。

連携した状態でしばらく暮らしてみる

連携が終わったら、しばらく普通に暮らしてみましょう。

クレジットカードを使うと、その記録がマネーフォワードMEにどんどん送られてくるようになります。

カテゴリ分けはマネーフォワードが自動で行ってくれます。

例えば、スーパーで買い物すると自動的に「食費」にカテゴライズされます。もちろんこれは手動で変更できますので、気になる場合はラベルを変更しましょう。

1か月経つと、銀行に入った給料などの収入も換算され、下記のような家計簿が自動的に作成されます。

マネーフォワードMEを上手く使うコツ

現金を使わない

銀行を連携していれば、ATMでお金をいついくら引き出したかはマネーフォワードに記録されます。しかし、当たり前のことですが現金を何に使ったかは記録されません。

例えば、給料日に4万円降ろして、月末にすっからかんになっていたとしても、4万円をいつ、何に使ったか分からなくなってしまいます。

4万円分の家計簿を手で付ければよいのですが、そうすると手間がかかりますし、抜けが漏れが出てきてしまいます。

日々の買い物は、少額でもクレジットカードを使って支払いをしましょう。

最近はクレジットカードを使うほどポイントが貯まるので、ポイントを貯める上でもクレジットカードを使うべきです。

私は、2020年、現金はお正月に降ろした10万円だけで1年間生活しました。できるだけ現金を使わないことでATMに行く手間も省けますよ。

ダブりが無いか確認する

たくさんの連携を行うと、たまに支出が二重で計上されていることがあります。

たとえば、楽天市場とクレジットカードを連携していると「楽天市場で服を買って5,000円払った」情報と「クレジットカードで楽天市場に5,000円払った」という情報が混在し、「計1万円払った」という記録が付くということです。

ときおり、家計簿を確認し、このようなダブりを解消しましょう。ダブりを見つけた場合は片方を「計算対象から外す」にすればダブりが解消されます。

おわりに:資産を増やすうえで支出管理は最優先事項

資産形成においていかに支出管理が重要かということを示すエピソードをご紹介します。

一日600円節約する、あるいは一日600円多く稼ぐ。それを続ければ一ヶ月で1.8万円。さらにそれを毎月続け、年率7%で30年積立運用すると、30年後に約2,200万円になる。老後資金2,000万円問題は解決となる。

— ハル☀️@米国ETF?? (@haru_tachibana8) August 23, 2020

小さな出費でも、長い年月では結構な額になりますし、もし、そのお金を投資に回して複利の効果を得れば、何千万円という額になります。

幸せなこと、納得していることにお金を使うのは、もちろん良いのですが、家計簿をつけていると「こんなことにこんなにお金を使っていたなんて!!」とショックを受けることがたくさんあります。

恥ずかしい話ですが、私は銀行口座引き落としにした動画視聴のサブスクのサービス(1500円/月)を10年間、マネーフォワードで家計簿をつけるまで気づかずに払っていました。

その額なんと、1500円/月 x 12か月/年 x 10年 = 18万円!!!

18万円あれば、いろいろ楽しいことができたよな~と思いますが、後悔してもどうしようもありません。今、気づけて良かったです。

マネーフォワードは本当に有用なアプリですから、まずは無料版から試してみられることをおすすめします。

以上です!!